降血脂“高温” 他汀类争宠

核心提示:血脂异常是心肌梗死和脑血栓的重要危险因素,严重危害我国城乡居民的健康。我国每年死亡人数中约有40%死于心血管疾病。我国心血管病以缺血性(包括冠心病和脑血栓)为主,其病理基础是动脉粥样硬化。血脂异常是引发这些疾病的主要危险因素之一。

血脂异常是心肌梗死和脑血栓的重要危险因素,严重危害我国城乡居民的健康。我国每年死亡人数中约有40%死于心血管疾病。我国心血管病以缺血性(包括冠心病和脑血栓)为主,其病理基础是动脉粥样硬化。血脂异常是引发这些疾病的主要危险因素之一。血脂包含胆固醇、甘油三酯、类脂等不同成分,其中,胆固醇包括低密度脂蛋白胆固醇和高密度脂蛋白胆固醇。低密度脂蛋白胆固醇升高是心肌梗死的“元凶”,脑血栓的“帮凶”。当前,血脂异常的首要治疗目标是降低低密度脂蛋白胆固醇。

引用近年相关报道的数据,近年我国成人血脂异常患病率为 18.6%,估计全国血脂异常现患人数1.6亿。不同类型的血脂异常现患率分别为:高胆固醇血症2.9%,高甘油三酯血症11.9 %,低高密度脂蛋白血症7.4%;另有3.9%的人血胆固醇边缘升高。2012年卫生部疾病预防控制专家委员会慢性病防治分委会达成的“慢性病防治中国专家共识”中提到,我国有3300万高胆固醇血症患者,而从局部地区看,我国血脂异常发病率情况远比上述数据要严重。

关于血脂异常的治疗药物,2007年《中国成人血脂异常防治指南》将临床上供选用的调脂药物分为如下几大类:他汀类、贝特类、烟酸类、胆酸螯合剂、胆固醇吸收抑制剂和其它调脂药。为了解降血脂药物在医院市场情况,笔者对22城市样本医院降血脂药物各品种按照指南分类进行归并并系统分析。

增长情况:优于整体增速

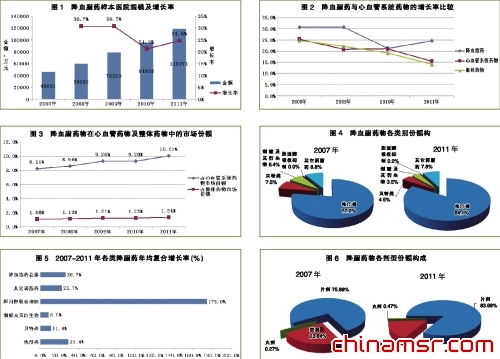

22城市样本医院数据显示,降血脂药用药市场增长迅速,采购金额从2007年的45,851万元增加到2011年的118,271万元,市场规模增长了1.6倍。2008年及2009年同比增速高达30%以上,2010年及2011年增速有所减缓,但每年仍然以超过20%的速度快速增长,5年间年均复合增长率为26.7%(详见图1)。

从降血脂药增长率与所属大类及整体药物市场比较看出,降血脂药每年的同比增长率均超过了心血管系统药物与整体药物市场的增长率,降血脂药物5年间年均复合增长率为26.7%,也远超过心血管药物的20.6%增长率与整体药物市场的20.0%增长率,降血脂药物具有更强劲的增长态势(详见图2)。

降血脂药物的市场增速已连续多年快于心血管药物总体市场,其在心血管系统药物中所占的市场份额逐年提升,从2007年占比8.21%提高到2011年的10.01%。降血脂药在整体药物市场的份额同样也在提高,2007年占到1.08%,2011年占到了1.34%(详见图3)。

类别变化:他汀类领先

样本医院中,降血脂药物主要由他汀类、贝特类等5类构成。比较2007年与2011年两年的降脂药物类别构成,他汀类药物均占有大部分份额并且有所提高,2007年占比77.2%,2011年提高到84.1%(详见图4)。贝特类、烟酸及其衍生物、其它调脂药3个类别的占比均降低,其中贝特类从2007年占比7.5%降到2011年的4.5%,烟酸及其衍生物从6.4%降到2011年3.5%,其它调脂药从8.8%降到7.8%。另外,胆固醇吸收抑制剂仅占非常小的份额,2011年比2007年略有增加。

各类降血脂药物增长速度有明显差异(详见图5),以年均复合增长率(CAGR)看,胆固醇吸收抑制剂是增长最快的类别,CAGR高达175%,但由于其用药金额很小,对降血脂药总体市场影响不大;他汀类CAGR达29.4%,明显高于降血脂药总体的增长速度,也高于除胆固醇吸收抑制剂之外的其它类别降血脂药,增速位列各类降脂药的第二位;贝特类、其它调脂药、烟酸及衍生物等其它几个类别的CAGR都低于降血脂药总体的增速。从市场份额及增速上看,他汀类降血脂药是增长强劲、规模最大的降血脂药物类别,占主导地位。《中国成人血脂异常防治指南》及临床应用实践表明,由于他汀类药物作用肯定、不良反应少、可降低总死亡率以及有降脂作用外的多效性作用,联合降脂方案多由他汀类药物与另一种降脂药组成。他汀类的降血脂治疗的核心临床地位是其市场增长的基础。

剂型构成:片剂为主

降血脂药物片剂为最主要的剂型,其次为胶囊剂及很少量的丸剂。2007年,片剂、胶囊剂及丸剂份额分别为75.89%、23.84%与0.27%;2011年,片剂、胶囊剂及丸剂份额依次是83.69%、15.84%与0.47%,5年间,片剂份额增加,胶囊减少(详见图6)。从5年期间的年均复合增长率看,片剂为29.9%,胶囊剂为14.4%,丸剂为45.1%。

主要品种:阿托伐他汀占比过半

以通用名计,具体到各年度看,2007年有24个品种,2008~2010年都是25个品种,2011年为26个品种。针对2011年品种进行分析,为了评估各降血脂药物品种的市场规模及成长性,可采用三个指标:一是以品种占降血脂药总体的市场份额代表其品种规模,二是以5年来的年均增长率显示其较长时期的成长性,三是以2011年同比2010年的增长率说明其最近的增长动力(详见表1)。

数据显示,阿托伐他汀是降血脂药物中最大的品种,占到了降脂药市场的50.14%的市场份额,单品种占到总体的过半市场,2007年以来年均复合增长率高达37.34%,2011年同比增长28.8%,说明增长动力仍然非常强劲。降脂药物市场规模最大的前5位品种都是他汀类药物,合计占到降血脂药物市场的83.6%;前10位品种合计占到了降血脂市场的97%。

市场规模前10位主要品种里面,阿托伐他汀、瑞舒伐他汀钙、 普罗布考属于双高增长率品种,即5年来长期增长良好,最新年度也是高速增长,表现出很好的市场成长性。规模位列第10位降脂药品种多廿烷醇,2008年开始有销售,增长更为迅速,4年期间年均复合增长率高达362%,2011年同比增长33.36%,增势非常强劲。前10位大品种里面,辛伐他汀、阿西莫司5年期年均复合增长率仅分别为8.22%和8.65%,2011年同比为负增长,分别下降了6.09%和11.64%。降脂药物品种间市场表现出巨大的差异。

竞争格局:集中度趋高

数据显示,2011年降血脂药物在样本医院的供货厂家共116家, 前10家2011年占有降血脂药物80.8%的市场份额,比2007年所占的市场份额75.4%提高了5个百分点,5年来的CAGR达到28.9%,2011年同比增长率27.5%,都快于降脂药物市场总体,这些企业引领并主导着降血脂药市场(对于药品的供货厂家,部分厂家间可能同属一集团或母公司,但是这种关系复杂性且无法准确定位其归属,因此本文分析降血脂药物的竞争厂家时,完全引用样本医院原数据标示的厂家作为分析依据,不对厂家进行集团或母公司合并)。

为了总体评估降血脂药物市场所处的竞争状态,根据2007~2011年间降血脂药物供货厂家数据计算出常用的市场集中度指标(详见表2)。指标显示,第一品牌的市场份额逐年提高,且与第二名跟随企业份额的比值越来越大,市场形成稳定的领导品牌;前四名份额集中度(CR4)及赫芬达尔指数均提示降血脂药是一个中上集中度、低度寡占型市场,且正走向高集中度寡占市场。

结合临床用药的状况,包括降血脂药物品类供给充分、药物治疗药效确切、联合用药可选组合丰富等情况,笔者认为目前降血脂药物治疗在临床上具有较高的需求满足度,供货品牌的市场集中度提高、市场格局稳定并逐渐巩固,新进品种与品牌难度相对较高。

随着临床医务人员与患者对血脂异常防治的重视程度提高,以及降血脂治疗药物研究与临床应用的进展,我国降血脂药物市场迅速扩大。按降血脂药在样本医院药物市场所占的份额,可推算全国医院市场降血脂药市场规模约为67亿元,如果加上基层医辽市场及药店零售市场,全国降血脂药市场规模应在百亿元以上。

降血脂药市场规模可观且成长性良好;明星品种地位突出,他汀类产品主导;品牌集中度趋高,领导品牌稳定。

三股品牌营销推动力将影响着降血脂药市场竞争格局的演变,一是如辉瑞这样的跨国公司及其合资企业,以原研产品及强大学术支持能力占据领先的市场地位。二是进入市场较早、已有一定市场基础的仿制药企业以及中药与天然提取物降血脂药企业,凭借药物经济学优势或特色化优势,在降血脂市场拥有一席之地,比如ω-3脂肪酸、血脂康、红曲提取物等品种主要是来自这类有特色的国内企业。三是,如华北制药等国内制药巨头,面对非感染性慢性病(NCD)治疗药迅速成长的市场,积极调整产品结构,将抗肿瘤及慢病治疗药物纳入品系发展战略,介入了降血脂药物领域。虽然这类转型企业进入较晚,当前在降血脂药的市场份额也不算大,但由于这些企业具有规模大、综合能力强的优势,一旦发力,将会成长为未来降血脂药领域不可忽视的重要角色。

丰富品系供给,众多厂家角逐,降血脂药市场将在较长时期成为成长性良好、竞争激烈的治疗药市场。

责任编辑:医药零距离

-

一批药被查 涉维C银翘片、阿胶…

一批药被查 涉维C银翘片、阿胶…...

-

高值耗材最高降价80% 涉雅培、波科、贝朗…

8月1日,云南省曲靖市举行高值医用耗材联盟带量集中采购第一批次中选产品企业签约仪式。...

-

国家指令 整治所有医院回扣 暗访组出发

日前,国家卫健委发布了《2020年医疗行业作风建设工作专项行动方案》,这次方案的重点就是规范医疗机构及其从业人员行为,印发给各省、自治区、直辖市及新疆生产建设兵团卫生健康委,开始组织实施。...

-

医药代表系统学习产品知识的十个步骤

每个刚入行的医药代表初期都会接受公司大量培训,产品知识培训更是重中之重,不仅培训而且还要考试。...

-

“3+6”医用耗材带量采购,价格信息公布

吉林省政府采购中心消息发布《京津冀及黑吉辽蒙晋鲁医用耗材(人工晶体类)联合带量采购文件(LH-HD2020-1)》(下称《采购文件》),公布人工晶体类耗材的具体采购品种、申报价格等信息。 ...

-

首轮价格降幅低于42% 医疗器械企业直接淘汰

首轮价格降幅低于42% 医疗器械企业直接淘汰...

-

Q1最惨淡的两大药品领域,代表都离职了!

中国虽然是世界上最先控制住疫情的国家,但随着全球疫情的爆发,输入病例不断上升,加上中国本土还有不少无症状感染患者,这使得中国经济无法完全恢复正常。...

-

某些药企又要开启新一轮裁员了

做代表难,今年更加难。除了国家级的带量采购,省级也有带量采购,感觉就像是夹缝中求生存。...

-

两家外企大裁员,患教专员全部解散!

两家外企大裁员,患教专员全部解散!...

-

执业药师挂证,面临终生逐出行业的巨大风险

执业药师挂证,面临终生逐出行业的巨大风险...

-

虚开发票2.5亿,涉多家药械企业(附目录)

近日,国家税务总局马鞍山市税务局发布的《重大税收违法案件信息公告2020年3月》显示,51家企业涉嫌虚开发票,其中24家是药械企业或相关资讯、服务企业。...

-

91家药企收入公开:以岭、科伦、康恩贝…

突如其来的新冠肺炎疫情,对中国的冲击力和冲击面都超过了2003年的非典,对中国经济乃至世界经济也产生了不可避免的影响,也严重扰乱了正常的经济运行节奏。...